Sandvik har tecknat avtal om att förvärva den gruvrelaterade verksamheten i Schenck Process Group (SP Mining). SP Mining är en av de globalt marknadsledande leverantörerna inom lösningar för sortering, matning och siktmedia för gruvindustrin.

Bolaget kommer att rapporteras i Stationary Crushing and Sceening, en division inom affärsområdet Sandvik Rock Processing Solutions (SRP).

− Jag är nöjd med att vi fortsätter att leverera på vår strategi genom att utöka vårt kärnerbjudande inom en lönsam nisch, samtidigt som vi stärker eftermarknadsandelen inom krossning och sortering. Detta validerar vår strategi när Sandvik Rock Processing Solutions bildades som affärsområde och möjliggör för oss att skapa mervärde för våra kunder i en ännu större del av värdekedjan, säger Stefan Widing, VD och koncernchef för Sandvik.

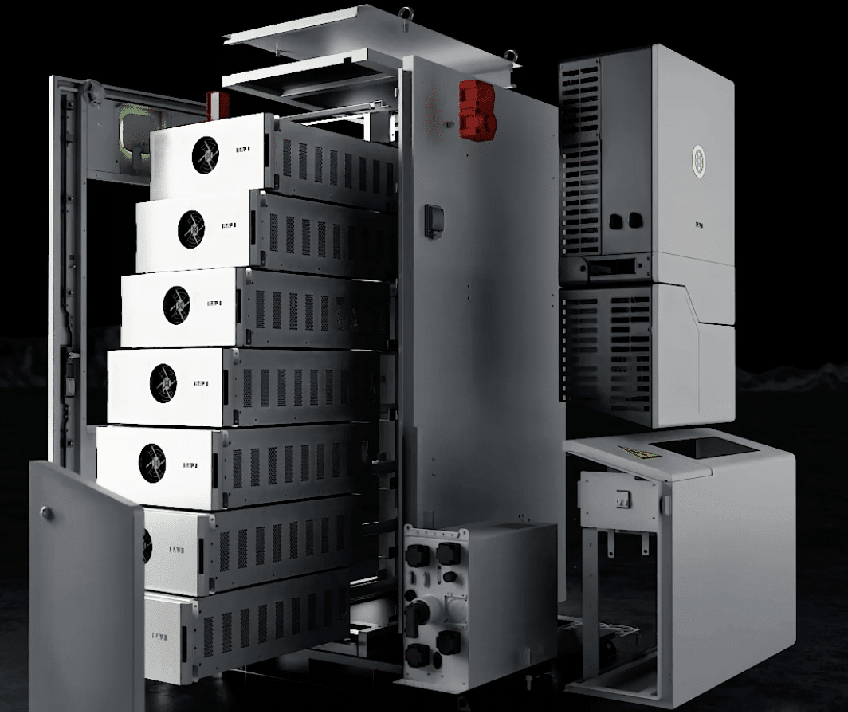

SP Mining är en global leverantör av högkapacitetslösningar inom siktning, som kompletterar Sandviks erbjudande mycket väl, och har en stark eftermarknadsaffär som inkluderar applikationsstöd, renovering av siktar, produktutveckling och tillverkning samt digital supportservice. De huvudsakliga anläggningarna för produktion samt forskning & utveckling ligger i Australien, med ytterligare produktionsenheter i Sydafrika, Brasilien och Kina.

− SP Minings bevisat starka erbjudande av högkapacitetssiktar- och matare kompletterar Sandviks produkterbjudande och kommer att stärka vår position hos viktiga kundgrupper inom krossning och sortering i gruvindustrin. Förvärvet ger också Sandvik tillgång till ett bredare erbjudande av siktmedia, vilket innebär betydande möjligheter för vår eftermarknadsaffär, säger Anders Svensson, affärsområdeschef för Sandvik Rock Processing Solutions.

SP Mining har cirka 630 anställda. Under 2022 väntas försäljningen uppgå till runt 200 miljoner euro varav 70 % utgörs av eftermarknad, och med en EBITA-marginal med positiv påverkan på Sandvik Rock Processing Solutions marginal. Stora synergieffekter väntas driva försäljningstillväxt på medel- till höga ensiffriga tal utöver marknadstillväxt. EV/EBITDA-multipeln, baserat på fem år förväntade synergier uppgår till cirka 10x. Påverkan på Sandviks vinst per aktie kommer initialt att vara neutral.

Förvärvet förväntas slutföras under det fjärde kvartalet 2022 och förutsätter godkännande av berörda myndigheter.